Kto pewnie czuje się w świecie nowoczesnych technologii, temu bezrobocie nie zagrozi. Przyszłość należeć będzie do specjalistów od cyberbezpieczeństwa, digitalizacji procesów oraz analizy danych.

Autorzy badania Polskiej Agencji Rozwoju Przedsiębiorczości „Bilans Kapitału Ludzkiego. Sektor finansowy” są zgodni, że obecni kandydaci do pracy w sektorze finansowym mają wyższe kompetencje ogólne i są lepiej przygotowani niż przed laty.

Dobra znajomość języków obcych czy obsługi programów komputerowych jest teraz w zasadzie powszechna. U osób rozpoczynających pracę w finansach duże znaczenie odgrywają kompetencje miękkie, takie jak: umiejętności komunikacyjne, umiejętność pracy w zespole, kreatywność, przejawianie inicjatywy, nastawienie na rozwój, a także łatwość adaptowania się do środowiska pracy czy kultury organizacyjnej.

Spadnie zapotrzebowanie na zawody związane z automatyczną, odtwórczą pracą

Eksperci PARP opracowali listę stanowisk w branży finansowej, na które zapotrzebowanie najprawdopodobniej będzie w ciągu najbliższych lat spadać. Są to przede wszystkim zawody łatwo zastępowalne przez nowoczesne technologie, związane z automatyczną, odtwórczą pracą i realizowaniem prostych procedur. Prognozy przewidują, że aż 47% zawodów w gospodarkach rozwiniętych w najbliższych 20 latach może zostać zautomatyzowana[1]. Eksperci szacują, że w sektorze finansowym spadnie popyt na sprzedawców i doradców zajmujących się klientami detalicznymi, a także na dealerów bankowych, analityków ryzyka kredytowego i operacji bankowych. Część procesów wykonywanych przez pracowników zostanie zautomatyzowana, dodatkowo, stanowiska dublowane obecnie w różnych centralach, znikną wskutek konsolidacji podmiotów finansowych. Postęp technologiczny sprawi, że część stanowisk w ogóle przestanie istnieć, w zamian za to wzrośnie liczba etatów dla osób wprowadzających nowe technologie i dbających o utrzymanie wdrażanych systemów. Chociaż zmniejszać się będzie zapotrzebowanie na pracowników zajmujących się tradycyjną, bezpośrednią obsługą klienta, to nie przewiduje się, aby tradycyjna bankowość, kojarzona z oddziałami i gotówką, została zupełnie zastąpiona zautomatyzowanymi procesami bankowymi.

Grafika 1: Stanowiska, na które spadnie zapotrzebowanie w perspektywie 3-5 lat

Transkrypcja danych do grafiki 1: Stanowiska, na które spadnie zapotrzebowanie w perspektywie 3-5 lat (PDF; 489 KB)

Zmiany technologiczne i wymogi regulacyjne wpłyną na wzrost zapotrzebowania na niektóre stanowiska

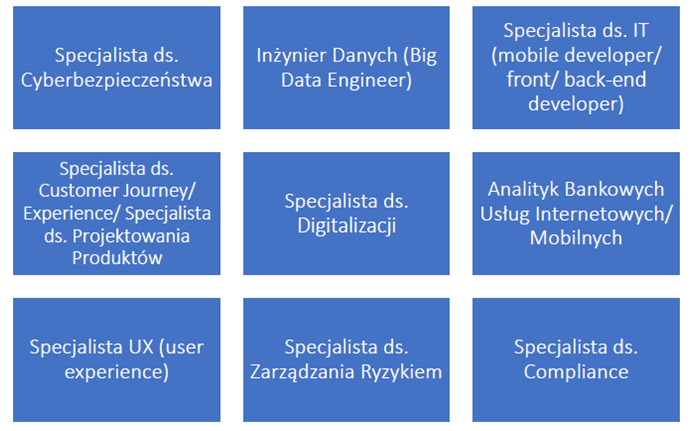

Pomimo przewidywanego ogólnego spadku zatrudnienia w sektorze finansowym, w raporcie wskazano również grupy stanowisk, które zyskają na znaczeniu. Prawdopodobny wzrost zatrudnienia związany jest głównie z wpływem trendów technologicznych i regulacyjnych. Wskutek coraz liczniejszych regulacji prawnych nakładanych na sektor finansowy, przewiduje się wzrost zapotrzebowania na kompetencje prawne i analityczne, pozwalające dostosowywać systemy i procedury instytucji finansowych do szybko zmieniających się wymagań unijnych i przepisów krajowych. Z drugiej strony coraz większą presję na instytucje finansowe wywierają zupełnie nowe rodzaje niebezpieczeństw - najszybciej rosnącym zagrożeniem dla branży finansowej jest cyberprzestępczość. Coraz ważniejszą rolę odgrywać będą zatem specjaliści ds. cyberbezpieczeństwa. Dalsza digitalizacja systemów bankowych spowoduje, że jedną z kluczowych kompetencji będzie umiejętność analizowania olbrzymich zbiorów danych. Banki będą poszukiwać inżynierów danych, analityków danych, ale również analityków biznesowych, którzy będą diagnozować potrzeby klientów i pewne tendencje ich zachowań, po to, aby tworzyć dostosowane do oczekiwań konsumentów oferty. Jedną z kluczowych kompetencji, która będzie poszukiwana na rynku przez instytucje sektora finansowego, będzie umiejętność budowy systemów i narzędzi technologicznych, wspierających działalność. Zwiększy to nacisk na rozwój kompetencji technologicznych u wszystkich grup pracowników. Będą musieli oni posiadać umiejętność komunikowania się z nowymi systemami w celu skutecznego ich wykorzystywania.

Grafika 2: Stanowiska, na które wzrośnie zapotrzebowanie w perspektywie 3-5 lat

Źródło: „Branżowy Bilans Kapitału Ludzkiego. Sektor finansowy”, Polska Agencja Rozwoju Przedsiębiorczości, Warszawa 2018 rok.

Transkrypcja danych do grafiki 2: Stanowiska, na które wzrośnie zapotrzebowanie w perspektywie 3-5 lat (PDF; 494 KB)

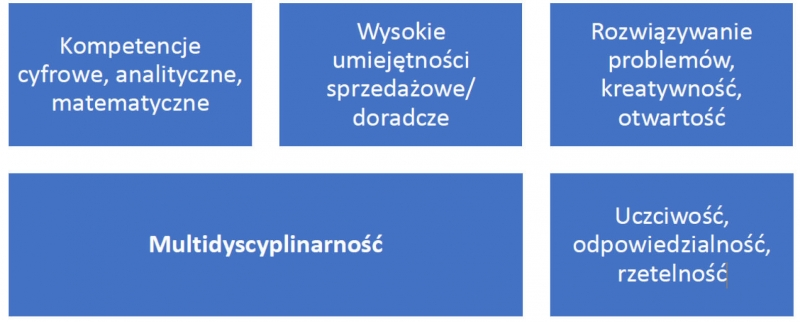

Kompetencje pracowników sektora finansowego

Wyniki raportu wskazują, że rozwój kompetencyjny pracowników sektora finansowego powinien szczególnie mocno skupić się na rozwijaniu umiejętności związanych z nowymi technologiami, ponieważ to w tym obszarze będą występować największe deficyty. Szczególnie ważne będą kwalifikacje cyfrowe, umiejętności analityczne i zdolność do rozumowania matematycznego. Digitalizacja środowiska pracy powoduje wzrost zagrożeń cyberbezpieczeństwa, stąd jest to kolejny obszar kluczowych kompetencji w najbliższych latach w sektorze. Za specyficzne kompetencje uznano również te, które umożliwiają efektywne funkcjonowanie w środowisku pracy o wysokim nasyceniu procedurami i mocno podlegającej standaryzacji. Zwiększona konkurencja oraz zmieniające się potrzeby i oczekiwania klientów oznaczają pilną potrzebę poszukiwania pracowników o wysokich umiejętnościach sprzedażowych i doradczych. Ich zadaniem jest trafna diagnoza potrzeb klientów, zrozumiała prezentacja produktów i dopasowanie oferty do oczekiwań klienta, jest to szczególnie ważne w segmentach klientów bardziej zamożnych.

W najbliższych latach wrośnie również zapotrzebowanie na pracowników posiadających zestaw kompetencji miękkich, które ułatwiają funkcjonowanie w zmiennym środowisku: umiejętność rozwiązywania problemów, logicznego myślenia, konstruktywnego krytycyzmu oraz kreatywności, interdyscyplinarności, otwartości na nowe rozwiązania. Ważna stanie się też chęć stałego uczenia się, która wiąże się z motywacją i postawą rozwojową.

Braki odpowiednich kwalifikacji u osób posiadających wykształcenie ekonomiczne wskazują również najnowsze wyniki badania Barometr zawodów przeprowadzonego przez Wojewódzki Urząd Pracy w Gdańsku. Według prognozy na rok 2019 ekonomiści będą mieli problem ze znalezieniem zatrudnienia, m.in. ze względu na brak określonej specjalizacji, a także posiadanie tylko ogólnych kompetencji. Osoby te po ukończeniu nauki mogą jednak nabyć umiejętności oraz kwalifikacje wymagane przez pracodawców i podjąć pracę w zawodach pokrewnych.

Grafika 3: Kluczowe kompetencje wymagane w sektorze finansowym

Źródło: „Branżowy Bilans Kapitału Ludzkiego. Sektor finansowy”, Polska Agencja Rozwoju Przedsiębiorczości, Warszawa 2018 rok.

Transkrypcja danych do grafiki 3: Kluczowe kompetencje wymagane w sektorze finansowym (PDF; 486 KB)

Multidyscyplinarność w cenie

Podsumowując, u pracowników sektora finansowego najbardziej pożądana jest mieszanka tradycyjnych elementów typowych dla tego typu działalności (kompetencje i doświadczenie zawodowe, odpowiedzialność, zdyscyplinowanie, uczciwość, sumienność, rzetelność) z nowymi wynikającymi ze zmieniających się uwarunkowań, głównie rynkowych i technologicznych (dobre kontakty z klientami, komunikacja interpersonalna, profesjonalizm połączony z umiejętnością klarownego przekazywania myśli, umiejętności cyfrowe). Okazuje się więc, że wśród wielu pożądanych kompetencji szczególnie cenną, a jednocześnie rzadko spotykaną jest multidyscyplinarność.

Źródło:

Raport z badania „Branżowy Bilans Kapitału Ludzkiego. Sektor finansowy” przeprowadzonego przez Centrum Ewaluacji i Analiz Polityk Publicznych Uniwersytetu Jagiellońskiego w 2018 roku na zlecenie Polskiej Agencji Rozwoju Przedsiębiorczości, Warszawa 2018 rok.

Raport do pobrania: http://www.parp.gov.pl

[1] Transforming talent. The banker of the future, Raport EY, Czerwiec 2016.